Escolher o perfil de investidor adequado pode ser a chave para alcançar seus objetivos financeiros com mais segurança e eficácia. Compreender as características e identificar seu perfil são passos cruciais nesse processo.

O que é um perfil de investidor?

O perfil de investidor é um conjunto de características financeiras, objetivos pessoais e tolerância ao risco que define a abordagem de uma pessoa em relação aos investimentos. Ele determina quais tipos de ativos são mais adequados e como esses investimentos serão gerenciados.

Qual a sua importância?

Conhecer seu perfil de investidor é crucial para tomar decisões financeiras mais embasadas e alinhadas aos seus objetivos. Isso evita escolhas inadequadas de investimentos que possam comprometer seus planos e ajuda a minimizar riscos desnecessários.

Os 3 perfis e suas características

O perfil do investidor pode ser classificado dentro de três macro categorias, dependendo do seu apetite para risco. São elas:

- Conservador: prefere investimentos mais seguros e com menor risco, como renda fixa. Tende a priorizar a preservação do capital.

- Moderado: busca um equilíbrio entre segurança e rentabilidade, investindo em diferentes classes de ativos, mesclando renda fixa e variável.

- Arrojado (ou Agressivo): está disposto a correr mais riscos em busca de maiores retornos, focando mais em investimentos na renda variável.

Como descobrir qual o seu perfil?

Para descobrir o perfil de investidor, um simples diálogo pode revelar em qual dos perfis enquadrar o investidor. Através de perguntas básicas, é possível entender suas preferências, objetivos e aversão ao risco.

Atualmente, na esfera online, há diversos questionários focados em descobrir o perfil do investidor. Além disso, você pode seguir um passo a passo para determinar seu perfil:

- Identifique sua tolerância ao risco: Compreenda suas reações diante de uma queda no valor dos investimentos.

- Entenda seus objetivos: Seja para renda passiva, aposentadoria, acumulação de patrimônio ou metas específicas.

- Avalie seu patrimônio: Considere seu patrimônio, visto que acima de R$ 1 milhão, é considerado investidor qualificado.

- Avalie seu conhecimento em investimentos: Nunca invista em algo que não conhece ou entende plenamente.

Saiba que seu perfil pode mudar

A dúvida sobre a mutabilidade do perfil de investidor é comum entre muitas pessoas. A realidade é que sim, o perfil do investidor pode se transformar ao longo do tempo, já que os objetivos financeiros estão sujeitos a alterações, assim como a percepção sobre os riscos associados aos investimentos.

De conservador a moderado

À medida que o investidor ganha mais experiência e tempo no mercado financeiro, é comum adquirir uma compreensão mais ampla e resistência à volatilidade.

Por isso, a transição de um perfil conservador para moderado muitas vezes envolve a consideração de ativos como fundos multimercado ou a incursão nos Fundos de Investimento Imobiliário (FIIs), marcando um primeiro passo nessa mudança.

De moderado a arrojado

Com o passar do tempo, é natural que investidores de perfil conservador migrem para moderado ou arrojado, à medida que adquirem mais conhecimento sobre o mercado de capitais.

Ao compreender melhor instrumentos financeiros, como as opções e seu papel na proteção, alguns investidores optam por esse caminho mais audacioso.

De arrojado para conservador

Da mesma forma, investidores que se posicionam no perfil arrojado podem, após acumular um patrimônio substancial, desejar maior estabilidade e segurança, mudando para um perfil mais moderado ou conservador.

Isso é observado, por exemplo, entre aposentados ou idosos que não desejam esperar mais duas décadas para ver os investimentos renderem frutos.

Como montar uma carteira de investimento para o seu perfil de investidor?

Cada investidor tem uma preferência por determinados tipos de investimentos, que refletem não apenas sua personalidade, mas também a segurança e os rendimentos desses ativos. Por isso é importante entender como as carteiras de investimento são moldadas de acordo com esses perfis, combinando riscos e retornos com as preferências e metas financeiras de cada um.

Carteira de investimentos conservadora

Para o investidor conservador, a segurança é a prioridade. Sua carteira é majoritariamente composta por ativos de renda fixa, buscando garantias e menor exposição a riscos.

Títulos do tesouro, CDBs, debêntures e fundos de renda fixa são escolhas comuns. Esses ativos tendem a oferecer ganhos acima da inflação e contam com a segurança do FGC para respaldar investimentos.

- CDB (40%): O Certificado de Depósito Bancário é uma escolha segura, oferecendo rendimentos superiores à poupança. Ideal para investidores conservadores que buscam baixo risco e liquidez.

- Tesouro Direto (40%): Os Títulos Públicos são considerados os investimentos mais seguros, oferecendo variedade e adequação a diferentes objetivos, prazos e tolerâncias ao risco.

- Fundos DI (18%): Investindo em ativos atrelados ao CDI, os Fundos DI são conhecidos por sua liquidez e segurança. Oferecem uma opção para diversificar a carteira sem assumir riscos significativos.

- ETFs (2%): Apesar de serem mais voláteis, uma pequena parcela em ETFs numa carteira conservadora pode oferecer potencial de crescimento sem expor excessivamente o investidor a riscos.

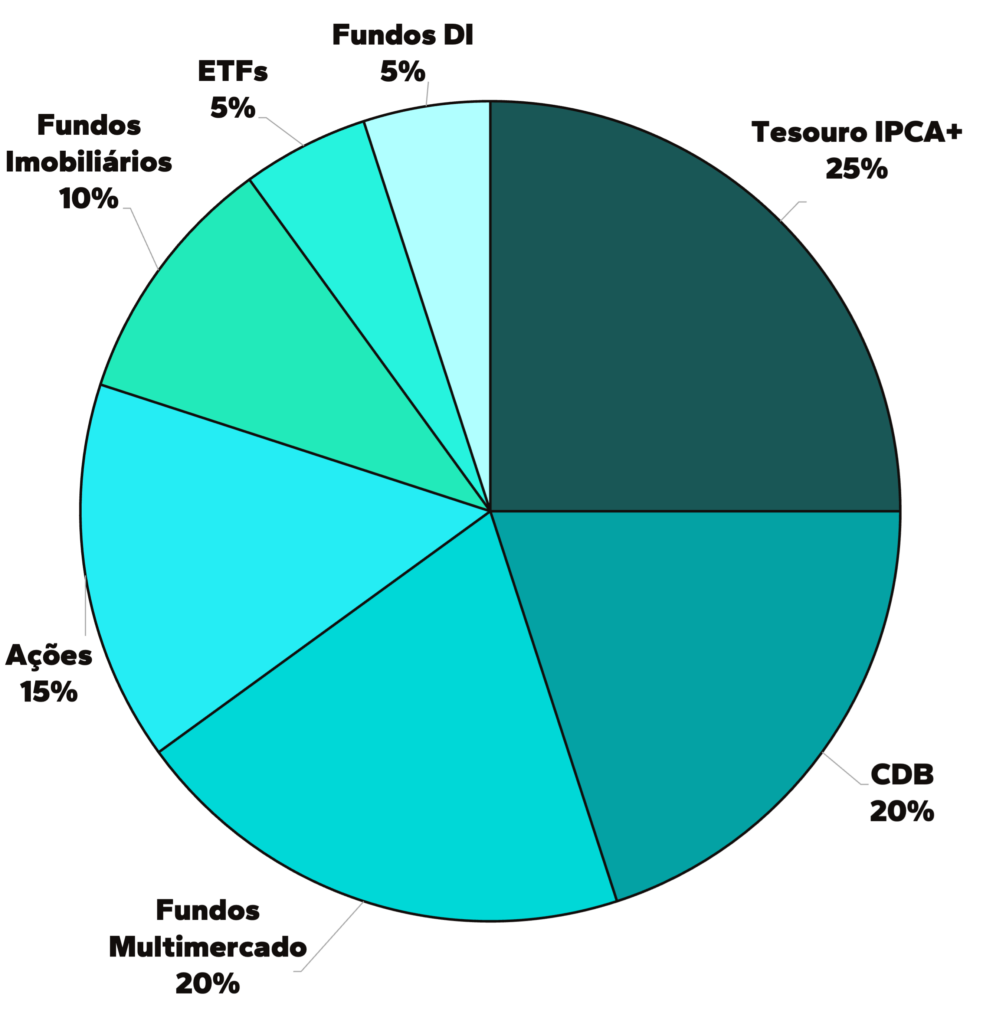

Carteira de investimentos moderada

O investidor moderado busca um equilíbrio entre segurança e oportunidade de ganhos. Sua carteira reflete essa visão mista, dividindo-se entre renda fixa e variável, sem extremos para nenhum dos lados.

Além dos já citados ativos de renda fixa, esse perfil se aventura na renda variável, incluindo ações de empresas menores (Small Caps) e investimentos em FIIs (Fundos de Investimento Imobiliário).

- Tesouro IPCA+ (25%): Esse título público oferece uma rentabilidade vinculada à inflação, acompanhada de uma taxa fixa. É uma opção sólida para preservar o poder de compra em longo prazo.

- CDB (20%): Embora seguro, este título possui uma menor alocação na carteira conservadora. No entanto, permite diversificar as fontes de renda fixa.

- Fundos Multimercado (20%): Esses fundos englobam diferentes ativos e estratégias, oferecendo um equilíbrio entre risco e retorno. São uma boa escolha para diversificar a carteira.

- Ações (15%): Alocar parte dos investimentos em ações pode proporcionar potencial de valorização, mas é essencial diversificar e possivelmente optar por empresas mais estáveis.

- Fundos Imobiliários (10%): Esses fundos investem em imóveis ou títulos imobiliários, gerando renda passiva por meio de dividendos.

- ETFs (5%): Uma parcela menor em ETFs oferece diversificação e a chance de ganhos vinculados a índices ou setores diversos.

- Fundos DI (5%): Mantendo uma porção reduzida em Fundos DI, o investidor retém a segurança e liquidez desses fundos, mas em uma escala menor em comparação com uma carteira conservadora.

Carteira de investimentos arrojada

O investidor arrojado opta por uma estratégia mais agressiva. Sua carteira é marcada por alta exposição à renda variável e ativos de alto risco. Ações, fundos inovadores (como os temáticos e multimercado) e operações com derivativos compõem essa carteira.

Apesar do foco em ativos de maior volatilidade, uma parcela da carteira é mantida em ativos de liquidez, formando uma reserva para oportunidades ocasionais. Este perfil assume um nível mais elevado de variação em seus investimentos.

- Ações (40%): A base primordial da carteira, enfocando empresas com potencial de crescimento elevado ou setores específicos identificados pelo investidor como promissores.

- Fundos Multimercado (20%): Esses fundos proporcionam diversificação em variados tipos de ativos e estratégias, permitindo ao investidor arrojado explorar oportunidades em múltiplos cenários.

- Fundos Temáticos (15%): Investem em setores ou temas específicos, como tecnologia ou energia renovável, viabilizando retornos expressivos.

- Operações com Derivativos (10%): Incluem opções, futuros e outros instrumentos financeiros capazes de amplificar ganhos, embora tragam consigo maiores riscos.

- Criptomoedas (5%): Embora apresentem riscos, as criptomoedas podem gerar retornos consideráveis e estão cada vez mais legitimadas como uma classe de ativo reconhecida.

- Reserva de Liquidez (CDB) (5%): Mesmo em uma carteira mais arrojada, é prudente destinar uma parcela para liquidez, aproveitando oportunidades de mercado.

- ETFs (5%): Uma pequena alocação em ETFs proporciona diversificação e potenciais ganhos vinculados a diferentes índices ou setores.

Compreender essas diferenças e alinhar os investimentos ao perfil certo ajuda os investidores a melhorar suas estratégias financeiras. É um processo de autoconhecimento e planejamento que visa aumentar os ganhos, ao mesmo tempo em que controla os riscos de forma cuidadosa.